Il existe plusieurs façons d’investir. Les choix que vous ferez dépendront de vos objectifs, de votre horizon de placement ainsi que de votre volonté et de votre capacité d’accepter les risques. Il est important de connaître quelques principes de base.

L’activité de placement consiste à faire fructifier votre argent en vue d’atteindre vos objectifs financiers. L’une des façons d’y arriver est de toucher un intérêt sur le montant que vous investissez. Une autre façon est de réaliser un rendement en achetant un placement à un certain prix dans l’intention de le revendre plus tard à un prix plus élevé. Un conseiller en placement peut vous aider à choisir le type de placement qui correspond le mieux à vos objectifs financiers.

Types de placements et types de comptes

5 principes clés en matière de placement

Vous trouverez ci-après quelques principes simples à retenir avant de commencer à faire des placements.

Dans le contexte actuel, bien des Canadiens ont de lourdes obligations financières outre les placements. Les gens qui traînent d’importants soldes de carte de crédit, qui doivent emprunter de l’argent pour investir ou qui doivent investir sur marge devraient attendre avant de faire des placements. Assurez-vous d’être en mesure de payer les dépenses de votre ménage ou vos frais de subsistance avant de vous tourner vers les placements. Vous ne devriez pas investir si vous n’arrivez pas à payer votre loyer ou votre hypothèque ou à payer l’épicerie. Ces principes peuvent sembler simples, mais, fait étonnant, beaucoup de gens ne les suivent pas.

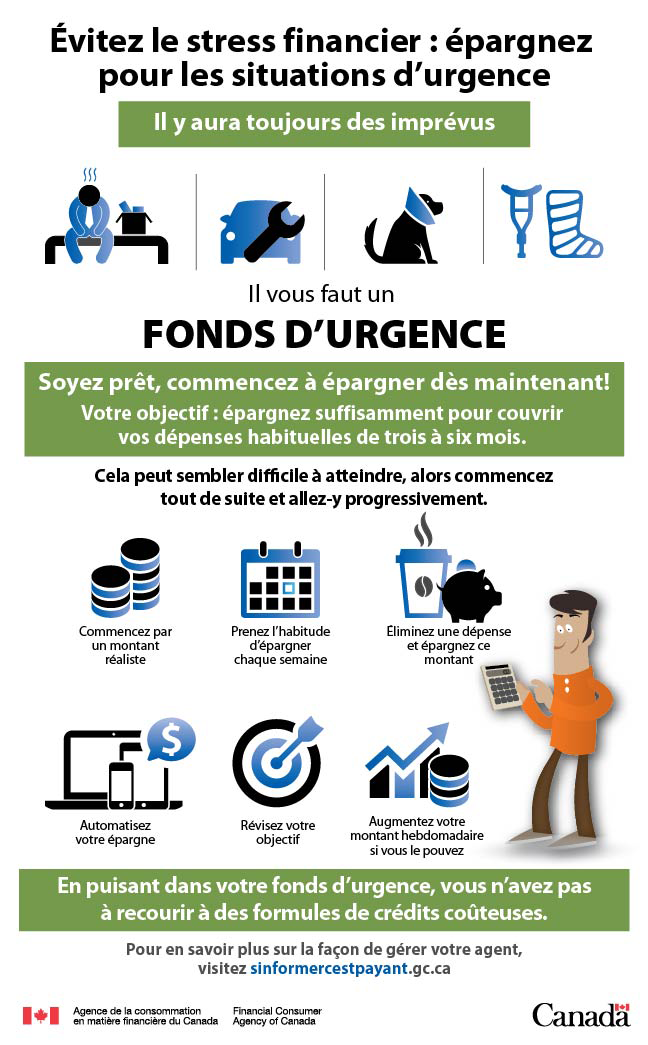

Les gens devraient aussi s’assurer d’avoir mis de côté un fonds de réserve ou d’urgence suffisant en vue d’amortir un choc financier causé par une perte d’emploi, une maladie ou des dépenses imprévues. En règle générale, vous devriez avoir économisé assez d’argent dans un tel fonds d’urgence pour couvrir vos dépenses pendant au moins trois mois. Cela vous aidera à éviter de recourir à des emprunts ou à du crédit à intérêt élevé lorsque surviennent des dépenses imprévues.

La diversification consiste à répartir vos placements dans divers types d’actifs (p. ex. dans les actions, les obligations et l’immobilier),dans divers secteurs (p. ex. dans les technologies, les services financiers, l’énergie et les ressources naturelles) et dans diverses régions. La diversification réduit le risque global de vos placements. Elle peut aussi vous aider à améliorer la stabilité de vos rendements à long terme, puisqu’elle vous évite de mettre tous vos œufs dans le même panier.

La plupart des investisseurs qui réussissent le mieux investissent à long terme. Maintenir des objectifs de placement à long terme vous aidera à résister à l’envie de faire des opérations sous le coup de l’émotion. Un horizon de placement à long terme vous aidera aussi à résister à l’envie de faire des opérations en période de volatilité sur les marchés. Au fil du temps, ceux qui investissent à long terme économiseront sur les frais et commissions et profiteront de la capitalisation des intérêts et des dividendes tirés de leurs placements. En fin de compte, les investisseurs à long terme obtiennent généralement de meilleurs rendements que les autres.

Le risque varie d’un type de placement à un autre. Par exemple, de manière générale, les titres de capitaux propres comportent un plus grand risque que les certificats de placement garanti (CPG). Les investisseurs sont souvent attirés par la promesse de rendements élevés, mais nombre de placements qui semblent prometteurs sur ce plan comportent des risques élevés : il peut s’agir de risques élevés de pertes ou, pire encore, il peut s’agir de fraude. Vous devriez vous méfier des taux de rendement qui semblent trop beaux pour être vrais, puisque c’est probablement le cas.

Votre propension au risque peut aussi changer au fil du temps. À l’approche ou au début de la retraite, vous pouvez perdre l’envie de prendre des risques supplémentaires à l’égard de votre argent, alors que vous mettez l’accent sur la préservation de votre avoir. De nombreux investisseurs changent de stratégie de placement et de profil de risque lorsqu’ils arrivent à cette étape de leur vie.

Un bon conseil à suivre en matière de placement est celui-ci : si vous ne pouvez pas expliquer à un enfant en quoi consiste le placement que vous désirez faire, vous ne devriez probablement pas faire ce placement. Les placements ou stratégies complexes que vous ne comprenez pas ne génèrent généralement pas des rendements supérieurs aux autres. En particulier, vous devriez comprendre en quoi consiste votre placement (ou ses composantes), de quelle manière il génère des revenus ou du capital, quels sont les frais qui y sont associés et quels sont les risques qu’il comporte. Si ces renseignements sont trop compliqués dans le cas du placement que vous comptez faire, envisagez quelque chose de plus simple.

Comprendre les titres de compétence en finances

La formation et l’expérience professionnelle sont des critères importants dans le choix d’un conseiller. Cependant, les titres d’un conseiller financier ne signifient pas nécessairement que celui-ci est inscrit auprès d’un organisme de réglementation. Renseignez-vous sur les titres de compétence en finances et ce qu’ils signifient.

Planificateur budgétaire

Un budget vous permet d’assurer la prévisibilité de votre vie financière. Le suivi de vos revenus et de vos dépenses et le respect d’un plan contribueront à votre stabilité financière actuelle et future. Utilisez le Planificateur budgétaire de l’ACFC dès aujourd’hui.